¿Sabías que podrías recuperar hasta 1,500 pesos mensuales solo por usar la tarjeta adecuada en tus compras del día a día? Las tarjetas con cashback son como tener un reembolso automático en tu bolsillo, pero no todas ofrecen los mismos beneficios ni funcionan igual para todos. Descubrir la tarjeta perfecta para ti podría significar miles de pesos extras en tu bolsillo cada año.

¿Qué son las tarjetas de crédito con cashback y cómo funcionan?

Las tarjetas de crédito con cashback son productos financieros que te devuelven un porcentaje del dinero que gastas en forma de efectivo o como saldo a favor en tu cuenta. A diferencia de los programas de puntos donde necesitas acumular cierta cantidad para canjear por productos, aquí obtienes dinero real que puedes usar como quieras. El funcionamiento es bastante simple:

- Realizas compras con tu tarjeta en establecimientos o en línea

- El banco calcula un porcentaje de tus gastos (desde 1% hasta 15% dependiendo de la tarjeta)

- Te devuelve ese dinero como abono a tu cuenta, depósito o descuento en tu siguiente estado de cuenta Imagina que cada vez que pagas con tu tarjeta, una pequeña alcancía se va llenando automáticamente. La clave está en entender qué categorías de gastos tienen mejores porcentajes y cómo aprovecharlas según tus hábitos de consumo.

1. Plata Card: La reina de las categorías personalizables

Cashback máximo: 15% en categorías seleccionadas Cuota anual: 199 MXN (se puede eliminar con promociones) Beneficios destacados:

- Selecciona 4 categorías mensuales donde quieres mayor cashback

- Límite de devolución de hasta 3,000 MXN mensuales

- Plazos sin intereses de 3 a 12 meses en compras seleccionadas

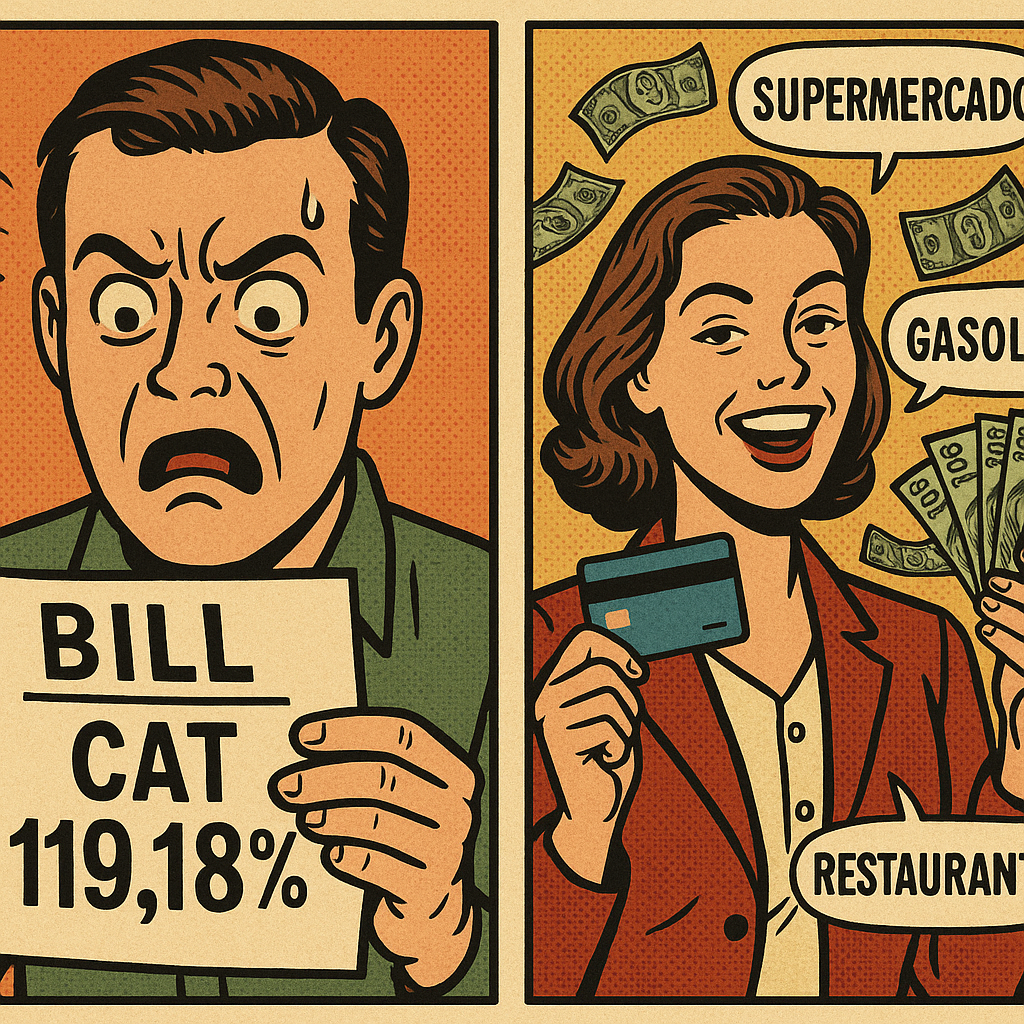

- Ideal para quienes pueden monitorear y ajustar sus categorías Recomendada para: Usuarios organizados que planifican sus gastos y pueden seleccionar categorías mensualmente. Ojo con: Su CAT del 119.18% hace crucial pagar el saldo completo cada mes para no perder los beneficios del cashback. Este interés tan alto puede devorar rápidamente cualquier beneficio si mantienes saldos pendientes.

2. Stori Black: La más sencilla y accesible

Cashback: 1% en todas tus compras sin restricciones Cuota anual: Sin anualidad Beneficios destacados:

- No requiere historial crediticio para aprobarla

- Sin comisiones ocultas

- Cashback universal sin necesidad de elegir categorías

- Sin intereses por saldos pagados a tiempo Recomendada para: Principiantes en el mundo crediticio o quienes prefieren simplicidad sin complicaciones. La Stori Black es perfecta para quienes buscan construir historial crediticio mientras obtienen beneficios. Su proceso de solicitud 100% digital la hace ideal para usuarios que prefieren evitar trámites bancarios tradicionales.

3. Santander Like U: La mejor para gasolina y supermercados

Cashback máximo: 4% en gasolineras y supermercados Cuota anual: Sin anualidad Beneficios destacados:

- Reembolsos inmediatos en cada ciclo

- Protección en compras

- Sin CAT elevado comparado con otras opciones Recomendada para: Usuarios con gastos recurrentes en gasolina y alimentos que buscan una tarjeta sin complicaciones. Si eres de quienes hacen compras semanales en supermercados y cargan gasolina regularmente, esta tarjeta puede generar ahorros significativos. Por ejemplo, gastando 5,000 pesos mensuales en estas categorías, podrías recuperar hasta 200 pesos cada mes (2,400 pesos anuales).

4. Tarjeta Vexi American Express: Para construir historial

Cashback: Varía según promociones Cuota anual: Competitiva en el mercado Beneficios destacados:

- Accesible para personas sin historial crediticio

- Programa de lealtad con beneficios adicionales

- Ideal como primera tarjeta de crédito Recomendada para: Quienes desean iniciar su historial crediticio con una tarjeta que ofrece beneficios reales. Vexi American Express te permite entrar al mundo de las tarjetas premium sin los requisitos estrictos tradicionales. Su plataforma digital facilita el seguimiento de gastos y la optimización de recompensas.

5. Klar Platino: Nivel premium con buen cashback

Cashback: Competitivo en múltiples categorías Cuota anual: Aplican condiciones Beneficios destacados:

- Interfaz digital intuitiva

- Beneficios premium sin requisitos prohibitivos

- Devoluciones en compras internacionales Recomendada para: Usuarios digitales que buscan experiencia premium sin los requisitos tradicionales de las tarjetas platinum. Klar ha revolucionado el mercado mexicano con su enfoque digital y accesible. Su versión Platino ofrece beneficios comparables a tarjetas bancarias tradicionales pero con menos burocracia y mayor facilidad de uso.

Conclusión

Definitivamente sí, pero solo si la usas estratégicamente. Una familia que gasta 25,000 pesos mensuales puede recuperar entre 250 y 1,500 pesos dependiendo de las tarjetas que utilice y cómo distribuya sus gastos. Piénsalo así: si usas una tarjeta Plata Card para tus compras en supermercados (eligiendo esta categoría con 15% de cashback) y gastas 8,000 pesos mensuales, obtendrías 1,200 pesos de vuelta cada mes. Eso representa 14,400 pesos anuales, más que suficiente para pagar unas vacaciones familiares. Lo crucial es no caer en la trampa de gastar más solo para obtener cashback, y siempre pagar a tiempo para evitar intereses que borren tus beneficios. Como dice la CONDUSEF, lo ideal es priorizar tarjetas con 0% de cuota anual y evitar acumular deudas con altos intereses. Las tarjetas con cashback son herramientas financieras que pueden darte un respiro en tu presupuesto, pero requieren disciplina y conocimiento para aprovecharlas al máximo. Analiza tus opciones, compara beneficios y elige la que mejor se adapte a tus hábitos de consumo reales. ¿Listo para sacarle más jugo a tu dinero? Compara todas las opciones de tarjetas de crédito disponibles en México y encuentra la que mejor se ajuste a tus necesidades.

%20(2).jpg)